学生向けにクレジットカードの作り方と選び方を紹介

大学生活をより便利にする方法として、クレジットカードが注目されています。

「でも、学生にクレジットカードって必要なの?」

「作り方がわからない」

といった疑問を持つ人も多いでしょう。

この記事では、学生がクレジットカードを作るメリットと、その具体的な作り方を詳しく解説します。社会人になる前の重要な経験として、クレジットカードの活用法をマスターしましょう。

学生がクレジットカードを作るメリット

ネットショッピングやサブスクに便利

学生生活において、ネットショッピングやサブスクリプションサービスの利用は当たり前になっています。クレジットカードを持つことで、サービスをより便利に、かつお得に利用できるようになります。

実際、クレジットカードを持つ学生の71.3%が「インターネットでよく使う」と回答しています(日本クレジットカード協会より)。

特に、教科書や参考書のオンライン購入は、時間とコストの節約につながります。

例えば、1冊5,000円の教科書を5冊購入する場合、ポイント還元率1%のカードを使えば250円分のポイントが貯まります。

これは、カフェでのドリンク1杯分に相当し、小さな積み重ねが大きな節約につながるのです。

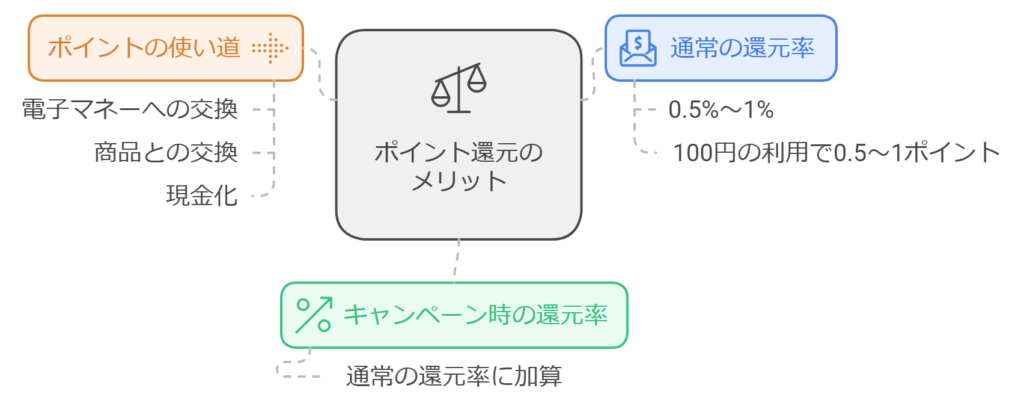

現金払いにはないポイント還元の魅力

クレジットカードの大きな魅力の一つが、利用金額に応じたポイント還元です。現金では得られないこの特典は、賢く使えば学生の味方となります。

例えば年間100万円をクレジットカードで支払った場合、還元率1%なら1万円分のポイントが貯まります。

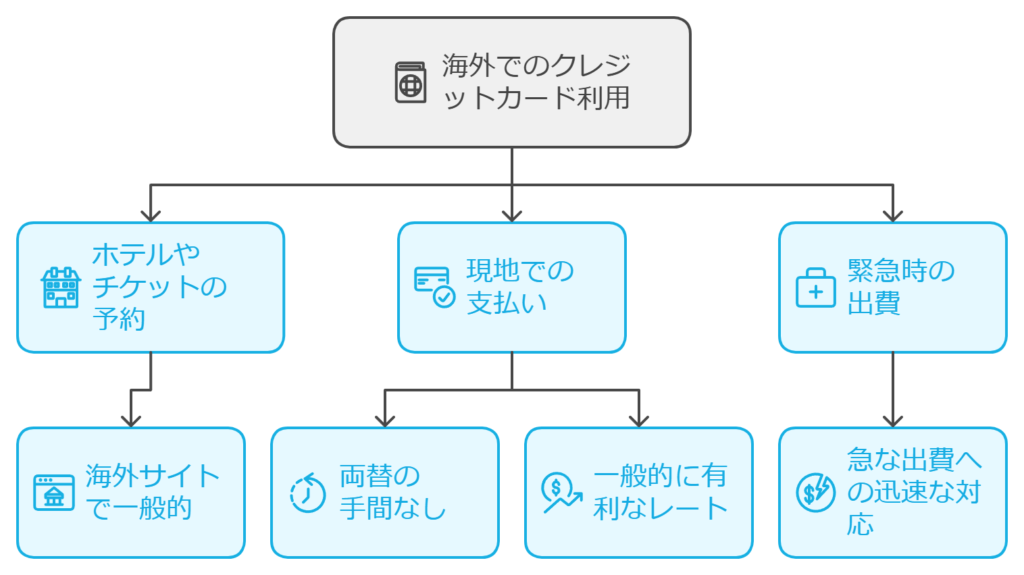

海外旅行や留学時に役立つ

グローバル化が進む現代、学生時代の海外経験は非常に貴重です。クレジットカードは、そんな海外旅行や留学をサポートする強力なツールとなります。

海外でのクレジットカード活用法は以下の通りです。

例えば海外旅行保険の付帯は多くのカードに付いており、最大5,000万円程度の補償が無料で付くものもあります。

他にもトラブル時のサポートがあったとき、カード会社の海外デスクに24時間相談できるメリットがあります。

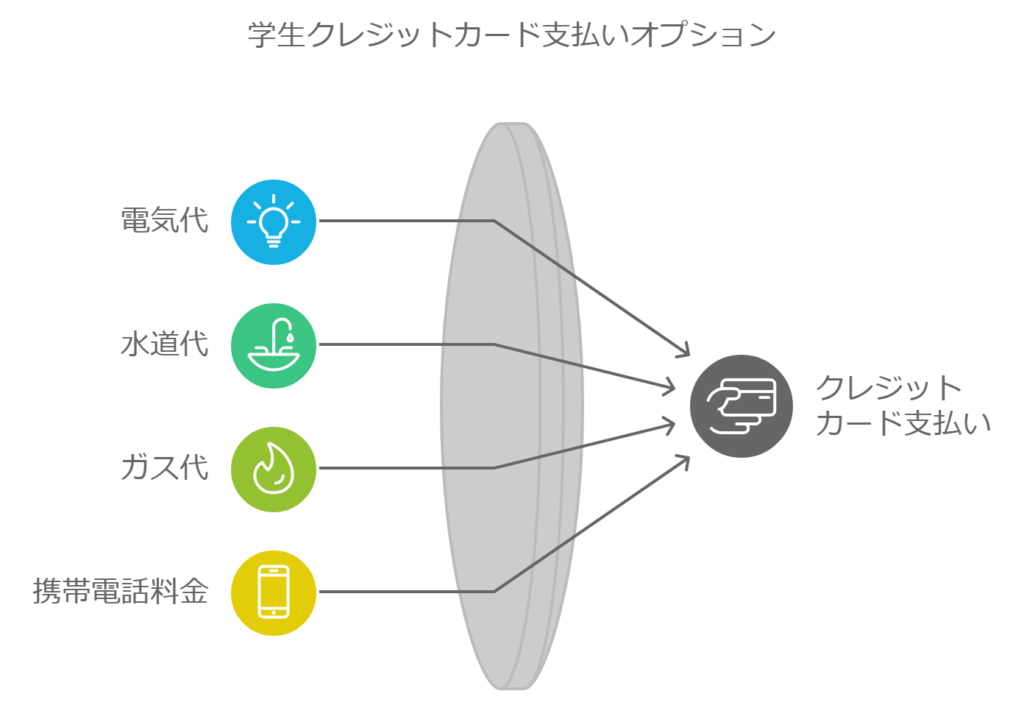

公共料金の支払いも可能

クレジットカードは、面倒な公共料金の支払いも簡単にしてくれます。これは、一人暮らしを始めた学生にとって特に有用な機能です。

公共料金をクレジットカード払いしたときのイメージです。

例えば、上記の公共料金をすべてクレジットカード払いにして、月々約16,500円の支払いがあるとしましょう。

これを年間で計算すると約198,000円となり、還元率1%のカードを使用すれば、年間1,980円分のポイントが貯まる計算になります。

社会人への準備として経験を積める

クレジットカードの利用は、社会人になるための重要な準備段階と言えます。支出の可視化と計画的な利用をすることで、責任のある金銭管理ができます。

具体的な活用例は以下の通りです。

学生時代にクレジットカードの適切な使用方法を学ぶことは、将来の経済的成功につながる重要なステップです。特に、計画的な利用とリスク管理の意識を身につけることが大切です。

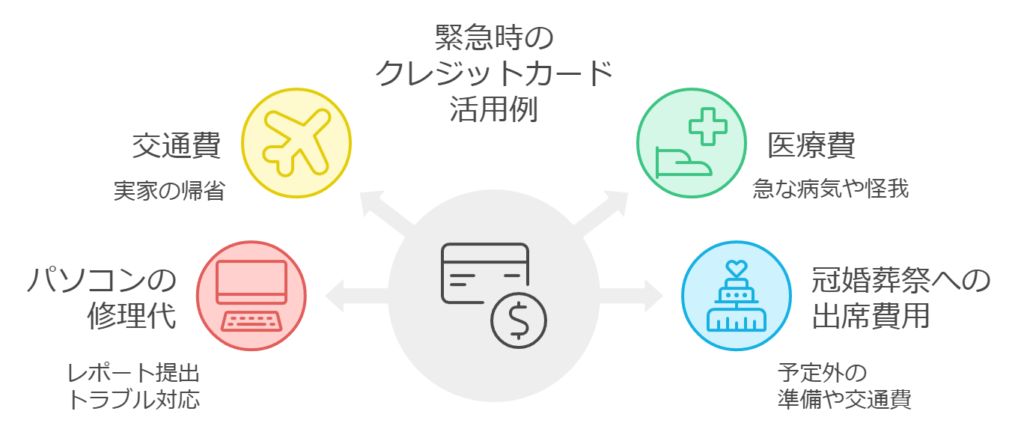

急な出費にも対応できる安心感

学生生活では、予期せぬ出費に直面することも少なくありません。クレジットカードは、そんな緊急時の強い味方となります。

これらの状況で手元に現金がなくても、クレジットカードがあれば即座に対応できます。

試験前に愛用のノートパソコンが壊れてしまい、修理代として5万円必要になりました。クレジットカードの分割払いを利用して、5回払いにすることで、月々の負担を1万円に抑えることができました。おかげで勉強に集中でき、試験も無事に乗り越えられました。

学生がクレジットカードを作る際の注意点

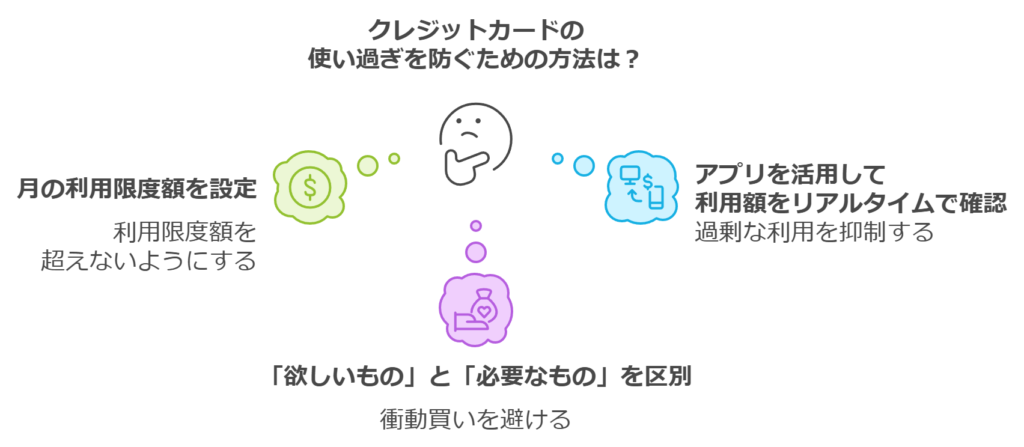

使い過ぎに注意すること

学生がクレジットカードを作る際、最も重要な注意点は使い過ぎを防ぐことです。クレジットカードの便利さゆえに、つい限度額いっぱいまで使ってしまう危険性があります。

クレジットカードの使い過ぎ防止策を紹介します。

月の利用限度額を自分で設定する際は、収入と比較して決めてください。例えばアルバイト収入が月5万円なら、カードの利用限度額を3万円にするのが良いです。

アプリはクレジットカード会社が提供しています。インストールして紐づけすれば、いつでもどこでも、利用額を確認できます。

紛失や盗難への対策

クレジットカードの紛失や盗難は、想像以上に深刻な問題につながる可能性があります。学生が安心してクレジットカードを利用するためには、適切な対策を講じることが不可欠です。

紛失・盗難対策のポイントを紹介します。

クレジットカードの紛失や盗難に遭った場合、速やかにカード会社に連絡することが重要です。カード会社の緊急連絡先(24時間対応)を手元に控えて、被害を最小限に抑えましょう。

多くのクレジットカードには、紛失・盗難時の補償がついています。年会費無料のカードでも最大1,000万円の補償がついているものもあるので、自分のカードの補償内容をよく確認しておくことが大切です。

クレジットカードの貸し借りは絶対にしない

クレジットカードの貸し借りは、友人間であっても絶対に避けるべき行為です。カードの規約で禁止されているので、キッパリと断ってください。

仮にあなたのクレジットカードを友人に貸して使用されても、カード名義人であるあなたが支払わなければなりません。

クレジットカードの貸し借りは、思わぬトラブルの元になります。特に学生の皆さんは、友人関係を大切にしたいがために断りづらいかもしれません。

しかし、カードの貸し借りを断ることは、結果的に友人関係を守ることにつながります。お金の貸し借りは、できる限り現金でおこなうようにしましょう。

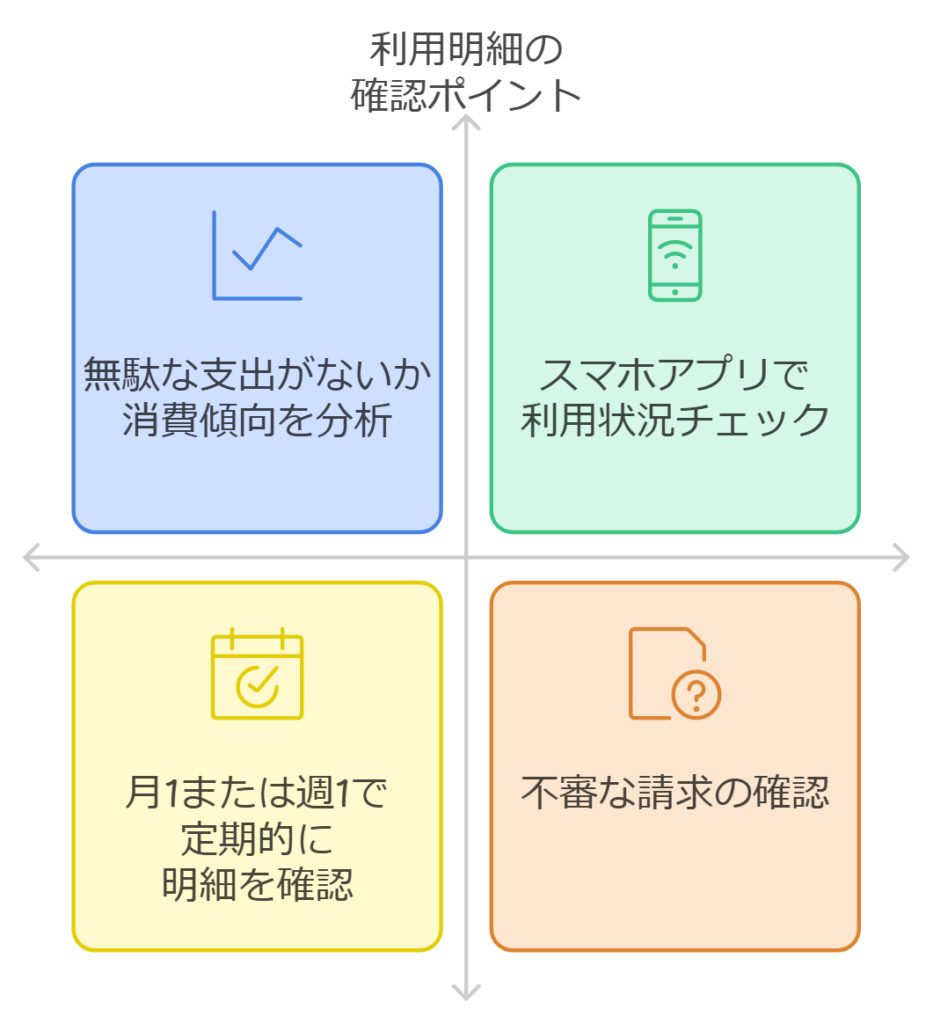

クレジットカードの利用明細を定期的に確認する

クレジットカードの利用明細を定期的にチェックすることは、健全な金銭管理の基本であり、特に学生にとって重要な習慣です。この習慣は、不正利用の早期発見だけでなく、自身の支出パターンの把握にも役立ちます。

利用明細の確認は、単なる事務作業ではありません。これは自分の経済活動を振り返り、改善する貴重な機会です。

特に学生の皆さんは、この習慣を通じて将来の資産管理のスキルを磨くことができます。気づいたことをメモしたり、家計簿アプリと連携させたりすることで、より効果的な金銭管理が可能になります。

学生向けクレジットカードの選び方

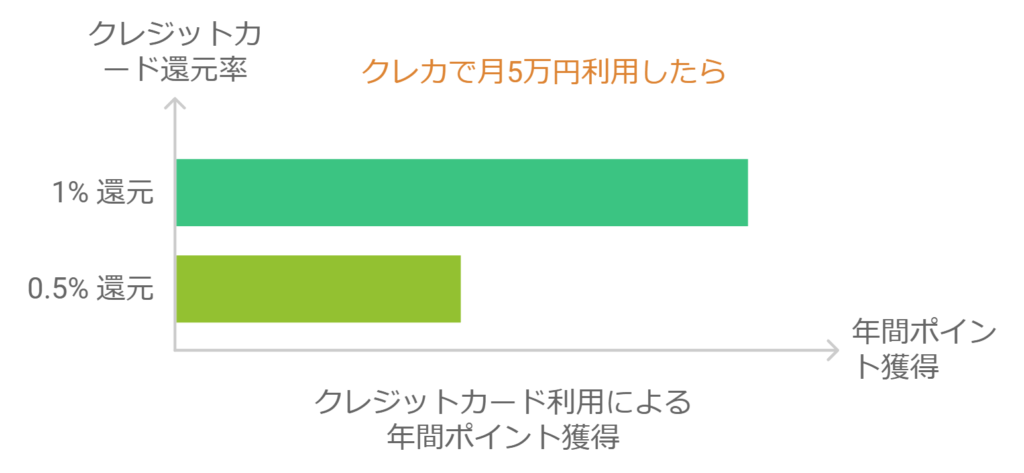

ポイント還元率と年会費

学生向けクレジットカードを選ぶ際、最も重要な要素の一つがポイント還元率と年会費のバランスです。学生の限られた予算で最大限のメリットを得るためには、慎重に比較検討する必要があります。

ポイント還元率と年会費の選び方は以下の通りです。

- 年会費無料のカードを優先的に検討する(学生の多くは利用頻度が低いため)

- ポイント還元率は最低でも0.5%以上を目安にする

- 普段よく利用する店舗やサービスで還元率が高いカードを選ぶ

- 年会費有料のカードは、特典やポイントで年会費以上の価値があるか確認する

ポイント還元の具体例を紹介します。クレカで月5万円利用したら、ポイント還元率によって、年間で以下のポイントを獲得できます。

学生の皆さんには、まず年会費無料のカードから始めることをおすすめします。その上で、自分の利用パターンに合わせて還元率の高いカードを探しましょう。

例えば、電車通学が多い方は交通系ICカードとの連携が便利なカード、オンラインショッピングをよく利用する方はECサイトでの還元率が高いカードなど、自分のライフスタイルに合わせて選ぶことが大切です。

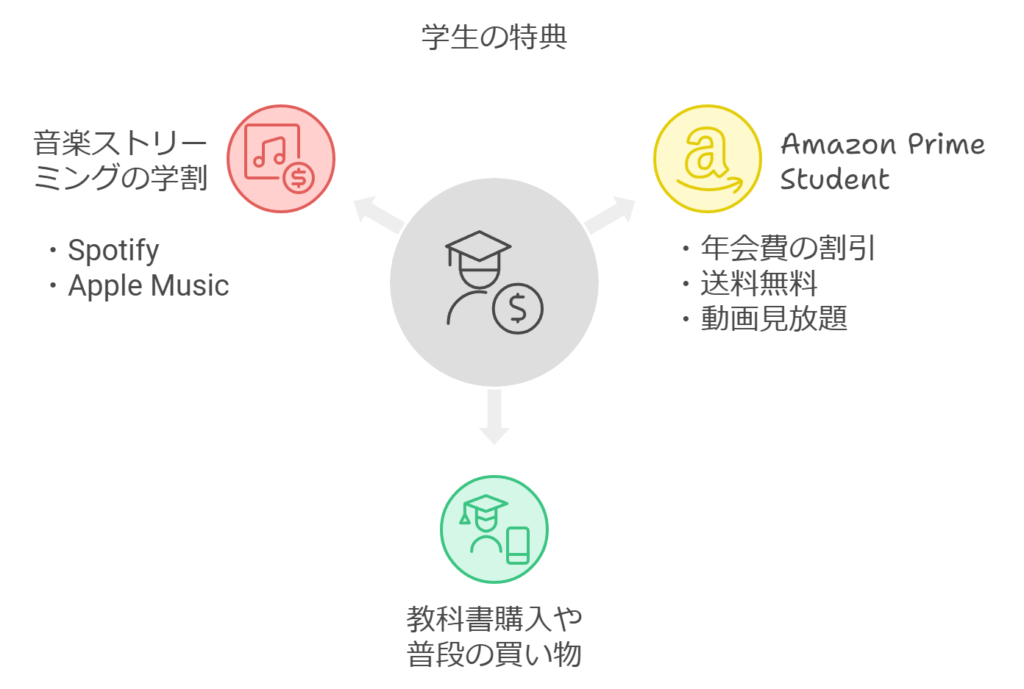

特典やキャンペーンの有無

学生向けクレジットカードを選ぶ際、ポイント還元率と年会費に次いで重要なのが、特典やキャンペーンの内容です。上手に活用することで、学生生活をより豊かにすることができます。

特典やキャンペーンのチェックポイントは以下の3つです。

入会特典は条件を達成すると、5,000円分のポイントをプレゼントされることが多いです。ボーナスポイントは利用金額に応じて適用されます。

学割は学生限定のサービスで、映画館やカフェ、オンライン英会話などで割引が適用されます。

特典やキャンペーンは魅力的ですが、自分のライフスタイルに合っているかを必ず確認しましょう。使わない特典のために年会費の高いカードを選ぶのは賢明ではありません。

また、期間限定のキャンペーンに惑わされず、長期的に使えるカードを選ぶことが重要です。特に、学生生活に直結する特典(例:電子書籍の割引、カフェでの優待など)は、日常的に活用できるので注目です。

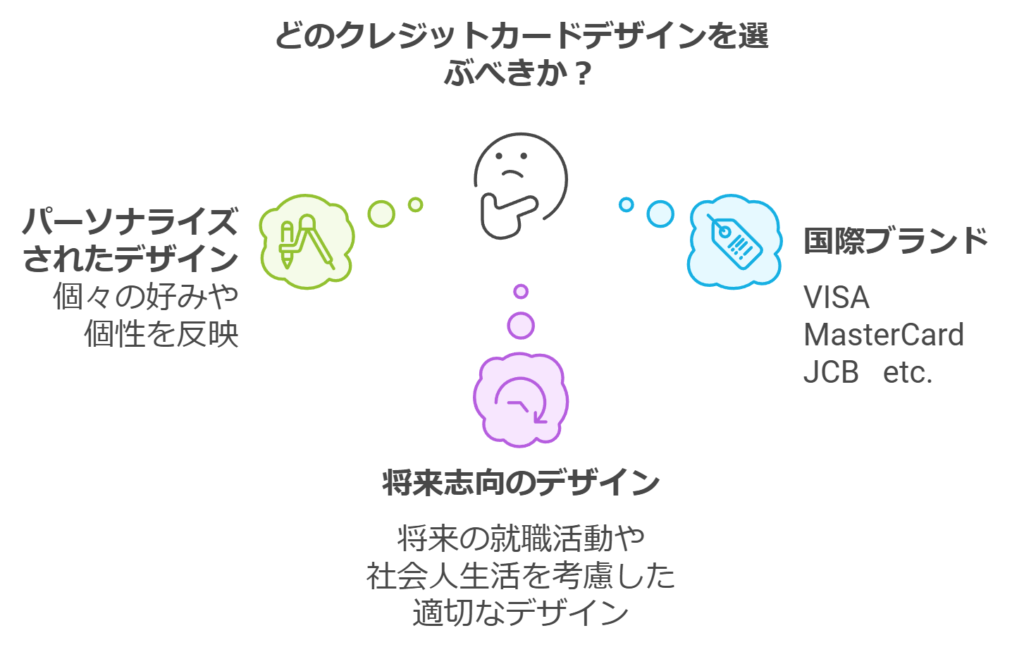

デザインとブランド

クレジットカードの選択において、デザインとブランドは見落とされがちですが、実は重要な要素です。

特に、初めてクレジットカードを持つ学生にとって、自分らしさを表現できるデザインや信頼できるブランドは、カード利用のモチベーションにつながります。

デザインとブランド選びのポイントを紹介します。

デザインとブランドは豊富にあるので、これから買い物や旅行で使うのをイメージして選んでください。以下具体例です。

- シンプルでスタイリッシュなデザイン(ビジネスシーンでも使いやすい)

- ポップでカラフルなデザイン(学生らしさを表現)

- コラボレーションデザイン(有名人やキャラクターとのコラボ)

- 国際ブランド別の特徴(例:VISAは世界200以上の国と地域で利用可能)

デザインは個人の好みですが、長期的な使用を考えると、シンプルなデザインがおすすめです。

また、国際ブランドの選択は、将来の海外留学や旅行を考慮して決めるとよいでしょう。

例えば、アジア圏で人気の高いJCBや、世界中で幅広く使えるVISAやMasterCardなど、自分の将来のプランに合わせて選択することをおすすめします。

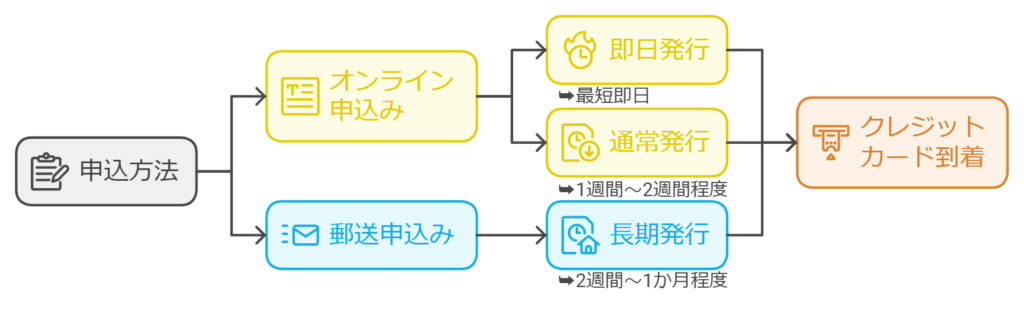

発行までの手続き時間

学生がクレジットカードを作る際、発行までの手続き時間も重要な選択基準の一つです。特に、新学期の開始前や留学の直前など、急いでカードが必要な場合は、発行スピードが重要になります。

発行手続きのポイント:

- オンライン申込みと郵送申込みの違いを確認する

- 必要書類の準備にかかる時間を考慮する

- 審査にかかる平均時間を確認する

- 即日発行や数日での発行が可能なカードをチェックする

ただし、学生向けクレジットカードの発行期間は2週間から1ヶ月程度かかることが多いです。即日発行可能なカードを選べば、すぐにカード利用ができて便利です。

発行時間の具体例は以下の通りです。

発行までの時間を短縮したい場合は、オンライン申込みが可能で、かつ即日発行に対応しているカードを選ぶことをおすすめします。

ただし、急ぐあまり、自分に合わないカードを選んでしまわないよう注意が必要です。

学生がクレジットカードを作るための手続き

本人確認書類の準備

学生がクレジットカードを作る際、本人確認書類の準備は非常に重要なステップです。適切な書類を用意することで、スムーズな申し込みと迅速な審査につながります。

本人確認書類で一般的に必要とされるのは以下の通りです。

- 学生証(有効期限内のもの)

- 運転免許証やパスポート(お持ちの場合)

- 健康保険証(学生証と併せて必要な場合がある)

- マイナンバーカード

申込前に必要書類を全て揃えておくと、審査がスムーズにおこなわれます(※ただし混雑時を除く)。

本人確認書類は、カード会社によって要求が異なる場合があります。申し込む前に、必要書類リストをしっかり確認しましょう。

金融機関の口座情報を登録

クレジットカードの申し込みにおいて、金融機関の口座情報を登録するのは重要なステップです。登録は、クレジットカードの利用代金を引き落とすために使用されます。

口座情報を登録する際は、以下の点に注意しましょう。

- 口座名義とクレジットカードの申込名義は完全に一致させる必要がある

- 一部のネット銀行は対応していない場合があるので、事前に確認が必要

- 引き落とし日に残高不足にならないよう、計画的な資金管理が重要

学生の皆さんには、家族カードではなく、自分名義の口座でクレジットカードを作ることをおすすめします。これにより、お金の自己管理能力が養われ、将来の資産管理にも役立ちます。

オンラインでの申し込み方法

近年、クレジットカードの申し込みはオンラインで完結することが一般的になっています。特に、デジタルネイティブな学生にとって、オンライン申し込みは便利で効率的な方法です。

オンライン申し込みのステップは以下の通りです。

- カード会社の公式サイトにアクセス

- 学生向けカードの申し込みページを探す

- 必要事項を入力(個人情報、学校情報、アルバイト情報など)

- 本人確認書類をスマートフォンで撮影しアップロード

- 利用規約を確認し、同意のチェックを入れる

- 申し込み内容を最終確認し、送信

オンラインで申し込みは簡単で、初めての学生でもそれほど時間がかかりません。

必ず公式サイトから申し込みをするようにしましょう。フィッシング詐欺などに注意するためです。不明な点があれば、カード会社のサポートセンターに問い合わせることをおすすめします。

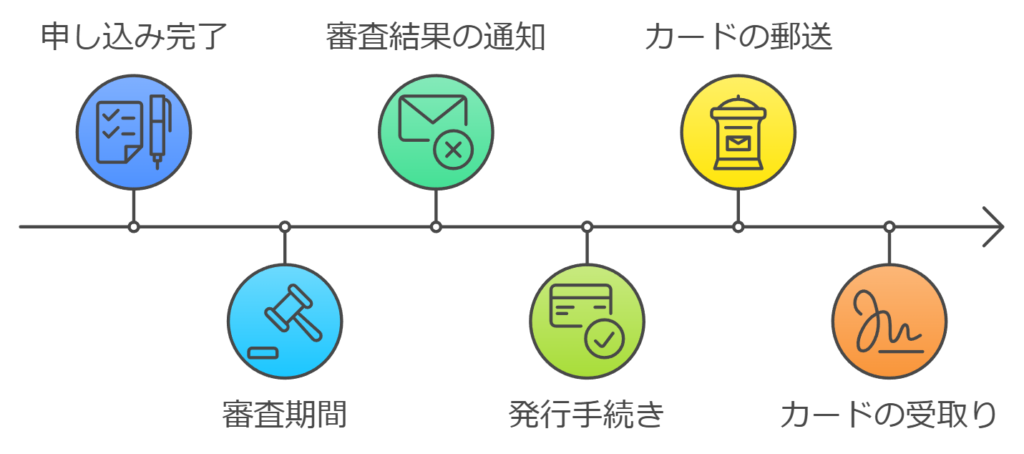

カード受け取りまでの流れ

クレジットカードの申し込みが完了したら、次はカードの受け取りまでの流れを理解しておきましょう。流れを把握しておくと、不安なくスムーズにカードを受け取れます。

カード受け取りまでの一般的な流れは以下の通りです。

申込をする前に、審査結果の通知方法がメールか郵送なのかを確認しておきましょう。オンライン申し込みなら、手続きが全てオンライン完結するケースが多いです。

カードの受け取りまでの期間は、焦らず待つことが大切です。この間に、クレジットカードの使い方や注意点について確認しておくと良いでしょう。また、カードが届いたら、すぐに裏面に署名をすることを忘れないでください。

おすすめの学生向けクレジットカード紹介

永年無料でポイント還元率が高い「JCBカードW」

JCB カード Wは、学生に人気の高いクレジットカードの一つです。年会費永年無料でありながら、高いポイント還元率を誇るこのカードは、コストパフォーマンスを重視する学生にとって魅力的な選択肢となっています。

| カード名 | JCBカードW |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% ※1,000円(税込)=2ポイント |

| 国際ブランド | JCB |

| おすすめポイント | 「JCB ORIGINAL SERIES」 ➥特定のお店で買い物するとポイントゲット |

JCBカードWは39歳までに入会すると、年会費が永年無料になります。申し込みはWEBサイトで完結するため、手続きがスムーズです。

ポイントが通常のJCBカードの2倍で、1,000円(税込)につき2ポイントたまります。さらにAmazonやセブンイレブン、スターバックスなど、対象店舗の利用で還元率がアップします。

たまったポイントは支払いに使ったり、ギフトカードやマイルへの交換が可能です。学生にとっておすすめのカードです。

女性向け特典が豊富な「JCBカードW plus L」

JCBカードW plus Lは、女性向けの特典を充実させた学生カードです。基本的な特徴はJCBカードWと同様ですが、女性ユーザーのニーズに特化したサービスが追加されています。

| カード名 | JCBカードW plus L |

| 年会費 | 無料 |

| ポイント還元率 | 1.0% ※1,000円(税込)=2ポイント |

| 国際ブランド | JCB |

| おすすめポイント | 協賛企業からの優待や毎月のプレゼント企画など、女性に嬉しい特典がある |

JCB カード W plus Lの優待や特典は以下の通りです。

- LINDAの日:毎月10日と30日にルーレットをして、当たりが出ると2,000円分のJCBギフトカードをプレゼント

- JCBトラブル:旅行代金やペア映画観賞券など、毎月の優待&プレゼント企画あり

- LINDAリーグ:女性のきれいをサポートする協賛企業が会員向けに優待や割引特典、商品の抽選キャンペーンなどを実施

- 保険サポート:女性特有の病気で入院や手術をした場合、費用を補償

JCB カード W plus Lは、女性ならではの特典を求める学生におすすめです。美容やファッション関連の優待を頻繁に利用する方にとっては、年会費以上の価値があるでしょう。

学生専用の「三井住友カード(NL)」

三井住友カード(NL)の学生専用カードは、安心感のある大手銀行系列のカードとして人気があります。学生のニーズに合わせた特典と、将来的な発展性を兼ね備えているのが特徴です。

| カード名 | 三井住友カード(NL) |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% ※200円(税込)=1ポイント |

| 国際ブランド | Visa Mastercard |

| おすすめポイント | 学生ポイントの利用で還元率が大幅にアップ ➥サブスク:最大+9.5%還元 携帯料金:最大+1.5%還元 QRコード決済:最大+2.5%還元 分割手数料:全額ポイント還元 |

三井住友カード(NL)を利用する際、どのサービスがポイント加算対象サービスなのかを確認しておきましょう。

| 学生ポイントの内訳 | ポイント加算対象サービス |

| サブスク | Amazonオーディブル Amazonプライム DAZN dアニメストア Leminoプレミアム Hulu U-NEXT LINE MUSIC |

| 携帯料金 | au povo UQ mobile docomo ahamo SoftBank LINEMO Y!mobile LINEモバイル y.u mobile |

| QRコード決済 | LINE Pay |

| 分割手数料 | 分割払い あとから分割払い |

VISAとMastercardは海外でも広く使えるため、留学や海外旅行を考えている学生にもおすすめです。ポイント還元率はやや低めなので、学生ポイントのサービスに当てはまる人に向いています。

楽天サービスとの相性がいい「楽天カード」

楽天カードは、オンラインショッピングを頻繁に利用する学生に人気のクレジットカードです。特に楽天市場での買い物が多い学生にとっては、高いポイント還元率が魅力となっています。

| カード名 | 楽天カード |

| 年会費 | 無料 |

| ポイント還元率 | 1% ※100円(税込)=1ポイント |

| 国際ブランド | Mastercard VISA JCB American Express |

| おすすめポイント | 楽天市場や楽天トラベルを利用する学生にぴったり |

楽天カードは、特に楽天市場をよく利用する学生に大きなメリットがあります。オンラインショッピングが生活の一部となっている現代の学生にとって、高いポイント還元率は魅力的です。

ただし、ポイント獲得に夢中になりすぎて、不必要な買い物をしないよう注意が必要です。また、複数の国際ブランドから選択できる点も、将来の用途を考えて賢く選びましょう。

よくある質問

学生でもクレジットカードは作れるのか?

学生でもクレジットカードを作ることができます。多くのクレジットカード会社が学生向けの特別なカードを用意しており、18歳以上の学生であれば申し込みが可能です。

ただし、在学中を証明する学生証の提示が必要になります。また年収やアルバイト収入の有無によって、審査基準が異なります。

収入がない学生でも審査に通るのか?

アルバイトなどの定期的な収入がなくても、学生向けクレジットカードの審査に通る可能性はあります。多くのカード会社が、学生の現状や将来性を考慮して審査を行っています。

高校生でもクレジットカードは作れるのか?

高校生がクレジットカードを作ることは一般的ではありませんが、一部の条件下では可能です。

高校生の場合、クレジットカードよりもプリペイドカードやデビットカードから始めるのが賢明です。金銭管理の基礎を学んでから、大学生になってクレジットカードを作ることをおすすめします。

クレジットカードの審査に落ちた場合の対策

クレジットカードの審査に落ちてしまっても、諦める必要はありません。以下のような対策を取って、審査に通るための工夫をしましょう。

- 申込情報を正しく入力する

- 他の学生向けカードや審査基準の緩いカードを探す

- アルバイトなどで安定した収入源を確保する

- 半年から1年程度期間を空けてから再申込みする

- プリペイドカードやデビットカードの利用を検討する

多くの場合、収入の安定性や金銭管理能力に不安がある場合に審査に落ちます。アルバイトを始めたり、プリペイドカードで使用履歴を作ったりすることで、次の審査でのチャンスが広がります。

学生は自分に最適なクレジットカードを選ぼう

クレジットカードは便利なツールですが、責任ある使用が求められます。自分のニーズと生活スタイルに合ったカードを選び、賢く活用することで、学生生活をより豊かなものにすることができるでしょう。